铝道网行情

长江期货:铝价空头对待 不破不立困局(周报)

2015-08-13 08:34:34 铝业行情

自上而下的分析显示国内铝需求已经告别高速增长时代,以汽车、房地产终端的消费增速放缓为主要代表。供应端电解铝月度产出不断刷新历史记录,库存水平显著高于往年同期表明当前供需失衡加重。

只有生产商收缩产能才能打破供过于求的状态,但是如今现货价格逼近12000元/吨,基本还是覆盖到50%开工产能的正常生产,换而言之,减产的压力并不是那么明显。何况,各大企业多多少少背负着当地保经济、保就业的使命。

因此,面对不破难立的困境,铝价依旧以空头对待,死盯企业减产动态,保护好头寸收益即可。当铝价开启“万一”模式时,正常情况下有减产消息传出,但是如果减产量不大就别抢反弹了,小心被埋。当然,如果是下游加工企业,可适当的买入保值,回避短期反弹可能造成的材料成本上扬。

一、暮然回首,铝价已在新低处

沪铝(12135, 80.00, 0.66%)主力在7 月刺破了“万二”防线,给试图联合保价的联盟上了深刻的一课:再强大的组织也抵不过市场纠偏的力量。看来起初我们还是高估了联盟的能耐。铝价周线级别上的震荡下跌比金融危机时的快速下挫对铝厂的伤害更持久,温水煮青蛙最终难逃厄运,当前铝价在12300附近低位徘徊,等待着供需变动的指引。

图 1:2015 沪铝连三日K 线走势

资料来源:博易大师 长江期货

二、消费端毫无亮点

作为与经济息息相关的工业品,其消费增长与经济发展保持这较高的正相关性。2015 年中国经济增速目标下调至7%,二季度GDP 增长基本完成目标,从走势看,GDP 增长步入低位区间,终结了终端需求告别高速增长的时代。另外,工业品价格与通胀水平具有非常高的相关性,目前国内CPI 维持在“1 时代”,对工业品价格上涨不利。

图2:中国GDP 和CPI 走势图

资料来源:wind 长江期货

作为反映制造业景气程度的指标PMI 以50 作为荣枯分水岭,2015 年以来连续2 个月处于 分水岭以下,3-6月勉强维持在50上方。制造业当前形势也不乐观。

图3:PMI在荣枯分水岭挣扎

资料来源:wind 长江期货

绝大多项与铝相关的终端需求领域2015年以来的累计增速均低于去年同期增速,负增长也更为常见,国内铝消费的高速增长确实已经不再。

表1:消费终端的表现每况愈下

资料来源:wind 长江期货

国内消费不行,也许出口行呢,上半年不是免除部分铝制品的出口关税了嘛。数据显示,今年1-6月全国未锻造铝及铝材出口累计251.0万吨,同比增长35.20%,形势还不错。然而出口的好形势能不能持续下去?

图4:未锻造铝及铝材出口累计值

资料来源:wind 长江期货

答案是悲观的。随着中国铝锭流入国际市场,以及美联储加息即将开启导致此前锁定的LME库存有所释放,先是铝贸易升水急速下降,再有LME铝价回落,内外盘比价回升,铝材出口未必有盈利。

图5:内外比价回升,出口未必合算

资料来源:博易大师 长江期货

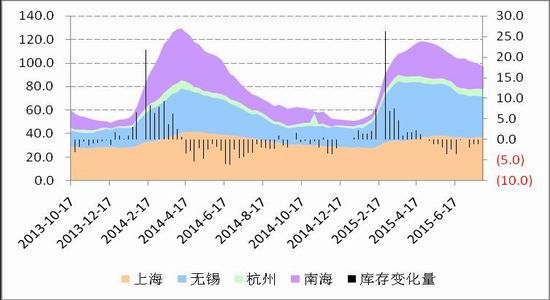

从现货库存和现货升贴水两个直观反映市场供需的指标看市场当前的状态。截止7月底上海、无锡、杭州、南海和巩义五地现货库存总计101.7万吨,距离高点仅下降20万吨。与此前两年同期75万吨的库存水平相去甚远。

图6:现货库存显著高于前两年同期

资料来源:SMM 长江期货

直接反映市场供需状况的现货升贴水显示,2015年以来多数时间铝现货均处于贴水状态,表明市场供应充裕。

图7:现货维持贴水

资料来源:wind 长江期货

三、供应的野蛮增长会有所克制吗? 国统句数据显示,6月我国电解铝以275.58万吨的产量再次刷新历史, 当月同比增长17.96%。1-6月我国电解铝累计产量1560.82万吨,同比增长11.69%。如此发展,年末产量将轻松突破3000万吨大关。

图8:产量增速陡峭

资料来源:国家统计局 长江期货

当现货铝价长期在“万二”徘徊时,供应端的减产动力有多大?首先,要看企业的成本状况。在原料成本相对分化较小的背景下,电价是拉开企业生产成本的关键因素。因此,以其他原料和管理成本为常量,电价为变量,分析行业铝含税成本如下:

图9:成本测算

资料来源:百川资讯 长江期货

测算结果看,开工产能中的45%完税成本在12000元/吨以下,86%的开工产能在13100元/吨以下,另外13.5%的开工产能完税成本高于13100元/吨。换而言之,至少有接近50%的开工产能无减产压力。

7月中旬,市场有中电投拟减产62.5万吨产能的消息传出,随后有抚顺铝厂、青海某铝厂减产消息跟进,但是绝对数量总计不到100万吨,确实在改善供需上杯水车薪。另外减产还受到保地方经济、就业等客观因素制约。

当前形势下,企业拼的是“活下来,活得长久”,冶炼企业的盈利的多少有几个重要的参数:价格、成本和产量,当价格-成本>0时,放大产量也就变得有利可图,这是低成本产能释放的动力所在。

表2:2015年中国新增电解铝产能约486万吨

资料来源:安泰科 长江期货

五、结论

自上而下的分析显示国内铝需求已经告别高速增长时代,以汽车、房地产终端的消费增速放缓为主要代表。供应端电解铝月度产出不断刷新历史记录,库存水平显著高于往年同期表明当前供需失衡加重。 只有生产商收缩产能才能打破供过于求的状态,但是如今现货价格逼近12000元/吨,基本还是覆盖到50%开工产能的正常生产,换而言之,减产的压力并不是那么明显。何况,各大企业多多少少背负着当地保经济、保就业的使命。

因此,面对不破难立的困境,铝价依旧以空头对待,死盯企业减产动态,保护好头寸收益即可。当铝价开启“万一”模式时,正常情况下有减产消息传出,但是如果减产量不大就别抢反弹了,小心被埋。当然,如果是下游加工企业,可适当的买入保值,回避短期反弹可能造成的材料成本上扬。

-

12月14日长江有色金属现货交易行情

-

迈科期货:12月14日铝早评

建议逢低短多思路坚持

-

光大期货:12月14日铝早评

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

-

西南期货:12月14日铝早评

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

叠加长期产能天花板的约束,低库存沪铝下方支撑明确

今日铝价

| 品名 | 均价 | 涨跌 | 日期 |

|---|---|---|---|

| LME伦敦 | 2458.5 | -22 | 04-25 |

| 上海华通 | 20120 | 90 | 04-25 |

| 中国宏桥 | 20210 | 90 | 04-25 |

| 南海(灵通) | 20290 | 80 | 04-25 |

| 中铝(华东) | 20070 | - | 04-25 |

| 中铝(华南) | 20020 | - | 04-25 |

| 中铝(西南) | 20000 | - | 04-25 |

| 中铝(中原) | 19980 | - | 04-25 |

| 上海物贸 | 20060 | 90 | 04-25 |

| 广东南储 | 20020 | 90 | 04-25 |

| 长江有色 | 20070 | 90 | 04-25 |

| 上海期货 | 19995 | 25 | 04-25 |

今日早评

更多- 2023/12/14

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

- 2023/12/14

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

- 2023/12/14

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

- 2023/12/14

铝旺季接近尾声,短线超跌可能有所反弹,中期走势可能区间震荡,或小幅偏弱

- 2023/12/14

情绪提振下沪铝短期或震荡反弹

- 2023/12/13

建议短线观望或区间操作为主

浙公网安备 33010602000163号

浙公网安备 33010602000163号