铝道网行情

华闻期货:铜市供给变革 新经济新均衡(年报)

2016-01-15 18:15:08 铝业行情

一、影响沪铜价格主要因素分析

(一) 宏观经济基本面影响分析

1. 内生动力不足,中国经济堪忧

国家统计局最新发布的数据显示,2015 年11 月份,全国居民消费价格总水平同比上涨1.5%。其中,城市上涨1.5%,农村上涨1.3%;食品价格上涨2.3%,非食品价格上涨1.1%;消费品价格上涨1.2%,服务价格上涨2.1%。1-11 月平均,全国居民消费价格总水平比去年同期上涨1.4%。

食品中,11 月份北方地区多雨雪天气,影响了鲜菜、鲜果的生产和运输,鲜菜和鲜果价格环比分别上涨2.8%和1.6%,合计影响CPI 环比上涨0.12 个百分点;猪肉和蛋价格环比分别下降2.8%和1.1%,合计影响CPI 环比下降0.11 个百分点。非食品中,旅游价格环比下降3.1%;国内成品油调价,汽、柴油价格环比分别下降1.5%和1.8%。从同比看,11 月份CPI 同比涨幅比上月扩大了0.2 个百分点。

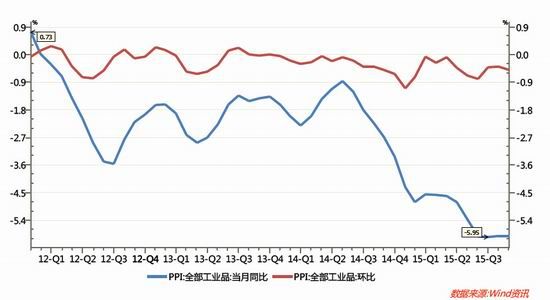

11 月份,工业生产者出厂价格环比下降0.5%,降幅比上月扩大0.1 个百分点。降幅略有扩大的原因一是部分工业行业价格降幅扩大,其中有色金属冶炼和压延加工、有色金属矿采选、黑色金属矿采选价格环比分别下降3.2%、1.7%和1.3%,比上月降幅分别扩大2.2、0.8 和0.6 个百分点;二是石油加工价格环比由升转 降,由上月上涨0.2%转为本月下降1.9%。此外,燃气生产和供应、电力热力生产和供应价格均由上月的环比持平转为本月的环比上涨0.2%。

CPI 数据从本质上不变化不大,因季节因素会发生小幅调整。走出通缩风险的路径之一是真正能够推动“供给侧”改革,将过剩产能有效出清,提升供给领域的附加值。另外两个影响通胀数据的因素是大宗商品价格和政府减税政策,在原油等商品价格没有企稳之前,CPI 上升动力不足,但减税是可以直接拉升消费需求。

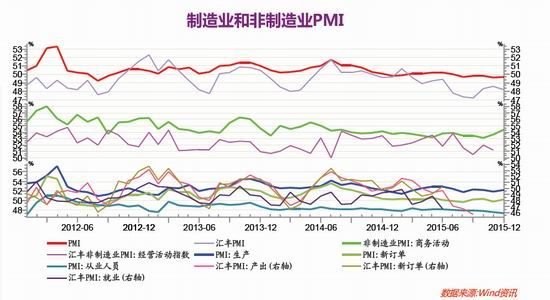

2015 年12 月制造业和非制造业PMI 表现均好于11 月。12 月中采PMI 为49.7,好于上月的49.6。数据回升非季节性因素干扰,季节调整后的12 月PMI 同样环比上月加快0.1 个点。非制造业(商务活动)PMI 的改善更为显著,环比上个月加快0.8 个点,为年内最高,非制造业数据应受益于零售、餐饮和建筑业的活跃。中型和小型企业好转明显,大型企业景气度可能受去产能拖累。中型和小型企业PMI 分别回升1.3 个点和0.1 个点,改善明显;而大型企业PMI 回落0.3 个点,对数据形成一定拖累。我们猜测这一点可能和去产能过程有关。从钢铁高炉开工数据看,钢铁产业去产能自11 月份已经开始。

分行业来看,汽车、计算机保持良好势头;消费类中医药、服装保持稳健增势;新兴战略产业中,新能源汽车、生物、新材料表现位居前三。从转型的角度看,中国经济并非没有结构改善的趋势。

需求端指标、供给端指标均表现良好。供给端的生产和采购指数分别上升0.3 和2.0 个点;就业是唯一继续下行的供给端指标,这一点可能和钢铁、煤炭等行业的境遇有关。作为需求端指标的新订单、新出口订单、进口分别上升0.3、1.1和0.9 个点,这意味着内外需均呈环比改善之势。

2. 美国首次加息,欧元继续宽松

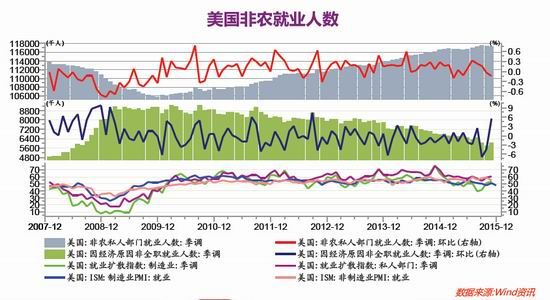

美国11 月非农就业人口增长21.1 万人,好于预期的增长20.0 万人,前值上修为增长29.8 万人。美国11 月失业率则为5.0%,符合预期和前值。这一数据结果意味着,美联储年内加息的最后障碍已经被扫除。同时公布的数据还显示,美国11 月劳动力参与率有所提升,为62.5%,预期和前值均为62.4%。美国11月平均每小时工资环比0.2%,预期0.2%,前值0.4%;美国11 月平均每小时工资同比2.3%,预期2.3%,前值2.5%;美国11 月平均每周工时34.5 小时,预期34.5 小时,前值34.5 小时修正为34.6 小时。

金融数据公司Markit 公布,美国11 月制造业采购经理人指数(PMI)初值为52.6,为2013 年10 月来最低,10 月终值为54.1。11 月产出分项指数初值为54.6,10 月终值为55.6。11 月就业分项指数初值为51.9,10 月终值为53.2。从本次制造业数据来看,美国需求虽然维稳,但全球经济疲软和美元走强对工厂订单造成一定不利影响。不过即使制造业增长动能在10 月之后有所丧失,但产出分项表现依然稳固,应该可以支撑美国经济在第四季度得到稳定增长。

美联储在 12 月16 日的 FOMC 会议宣布了加息 0.25 个基点,由于之前市场已经处于漫长的预期和等待过程当中,金融市场和大宗商品市场并未出现超预期波动。但美联储启动加息周期,标志着全球货币政策在 2016 年出现分化。

从本身的逻辑上来看,主要经济体所处于经济周期差异导致了其货币政策明显分化。美国 QE 之后经济已经逐步复苏,其率先进入加息周期,势必造成美元强势和流动性从新兴市场等回流,而欧元区财政状况才处于改善状态,日本同样也处于经济恢复不确定的状态,欧元区和日本仍将保持宽松的政策。而新兴市场国家,在美元升值压力、热钱流出导致融资成本上升和流动性风险上升的情况下,也将采取宽松的货币政策。可以预见,2016 年美联储还将再 FOMC 会议上宣布加息,而中国央行[微博]则会继续采取降准和降息的举措来确保流动性。

尽管考虑美联储加息但并未收缩资产负债表,全球的宽松环境短期并未改变,但美联储在 2016 年再次加息的节奏仍将牵动市场情绪,美元利率的变化将影响其他类别风险资产的价格变动。同时,长期来看,全球流动性和美国的货币政策呈正相关关系,也势必导致汇率市场的变动。因此,2016 年货币政策的分化对于利率和汇率的影响也将导致基本金属价格波动。

(二)供需基本面影响分析

1.消费增长乏力,供应压力仍大

近期,ICSG 出台了2015 年 9 月铜的供需报告。从报告中可以看到,初步数据显示2015 年 9 月全球精铜供应缺口为 2.5 万吨(未包括中国保税区库存变化) 。对全球产量与消费进行季节性调整之后,9 月呈现供应过剩3 万吨。经过对之前公布数据的调整,2015 年1-9 月精铜过剩量为3.5 万吨(季调之后过剩12.2 万吨)。而2014 年同期供应缺口为 45 万吨(季调之后缺口 37.5 万吨)。世界金属统计局最新数据显示,2015 年1-10 月全球铜市供应过剩26.6 万吨,而2014 年全年供应过剩29.8 万吨。报告显示, 2015 年1-10 月全球矿产铜产量为590 万吨,较2014 年同期增加3.6%。全球精炼铜产量增至1910 万吨,较上年同期增加1.1%,中国和印度精炼铜产量增幅较大,增幅分别达到3.6 万吨和3.5万吨。 2015年1-10月全球铜消费量为1879.8万吨,2014年同期为1879.6万吨。2015 年1-10 月中国铜表观消费量增加2.6 万吨,至921.1 万吨,约占全球铜需求总量的49%。 1-10 月欧盟28 国铜产量较上年同期下降0.5%;需求量 为270.9 万吨,同比减少1.1%。2015 年10 月,全球精炼铜产量为198.41 万吨,消费量为200.63 万吨。由以上数据看,国内外供应压力仍大,国外矿山减产以及国内冶炼厂检修都难改供应过剩格局。

2016 年铜矿产能处于增产周期。ICSG 公布的数据看,2016 年铜矿产能将达到2442 万吨,不2015 年相比产能增加164 万吨,同比增速为7.17%,这一产能增速为近30 年来最高增速。因此,仍产能的角度来讲,明年铜矿产量可实现高速增长。

2.进口环比减少,实盘求购有限

上海电解铜CIF(提单)溢价报在80-90 美元/吨,溢价报价趋稳;上海电解铜保税库(仓单)溢价80-90 美元/吨,溢价报价缓慢趋稳;沪铜现货与三个月LME 铜比值在7.84,沪铜三个月合约与三个月LME 铜比值在7.81,LME 铜现货价格较3 月价格升水3 美元;今天现货进口铜盈利大约150 元/吨,三个月远期进口铜倒挂大约160 元/吨。今天进口比价情况趋稳,市场询盘客户稀少,采购量有限,贸易商清库存为主。买家多以观望为主,更愿意低价采购,上海保税库铜一般火法铜升水报在95 元/吨附近,湿法铜升水报盘价在85 元/吨,CIF 上海提单市场上报盘不多,目前卖家市场,报盘价偏高。市场部分求购客户采购价较低,买卖中间价差距不小,以及供货盘选择面不多,实际成交量非常有限。

海关数据显示,2015 年中国10 月进口铜和铜材42 万吨,环比减少8.7%。11 月进口倒挂相比10 月更为严重,且为消费淡季,料进口量环比降幅更为明显。下游方面,成交量较上周仍继续走淡,月底资金再次困扰加工商家,仅铜价跌至34000 以下才有做少量接货,后因铜价不断反弹,下游再次暂停接货。

3.显性库存增加,融资属性淡化

库存是体现精炼铜市场供需关系的最重要指标,但因为精炼铜金融属性的存 在,使得铜市库存的变化已不能简单的认为是供需关系的直接体现。截至 11 月27 日,全球铜显性库存为 50.32 万吨,较 10 月末增加 1704 吨。其中 11 月份伦铜库存较 10 月末续减 24425 吨或 9.1%,为连减三个月,且创下年内 1 月27 日来的新低。因伦铜库存 9 月-11 月持续减少,LME 铜市场呈现负向基差状态,使得现货商惜售情绪加强,根据伦铜库存的季节性表现来看,四季度库存减少的趋势或将延续。11 月份上期所铜库存增加 6995 吨或 3.9%至 187152 吨,同时较去年 12 月末增加11915 吨或 67%,回到年内 5 月 8 日来的高点。此外,美精铜库存方面,11 月环比增加 19140 吨至 72749 吨,并且该库存回到2013 年 6 月 27 日的较高水平附近。

2016 年铜精矿长单加工费(TC/RCs)敲定为97.35 美元/吨。TC/RC 是由铜精矿卖方支付给冶炼商,将迚口铜精矿加巟为精炼铜,幵仍冶炼商的采购价中扣除,因此随着铜精矿供应增加,炼能需求及加巟费用也提高。仍目前来看,虽然今年长单价格较去年下降,但仌属亍历叱高位,表明铜矿供应目前处亍过剩状态。

4.电网不及预期,旺季始终不旺

从国内终端需求来看,铜的主要消费行业表现继续分化,其中今年前三季度电网投资不及计划,导致电力电缆同比产量持续下滑,同时房地产市场持续低迷,汽车,空调产销仍表现疲软,多重利空因素作用下,下游消费需求将延续弱势复苏。

据悉,电力电缆的用铜量约占我国铜消费量的 60%-70%,而今年前三季度我国电力电缆产量同比不断下滑,电网投资未能如期完成,令国内铜需求相对疲软。9 月中国电线电缆产量为 500.16 万米,同比下滑9.03%,为连跌四个月,去年同期为增长 25%。今年电力电缆月度产量均值为 474.7 万米,较去年同期小幅增长2.09%,远低于去年同期的 31.9%的增速。而在投资方面,8 月国家电网[微博]将固定资产投资从年初计划的 4396 亿元调增至 4679 亿元,投资规模再创历史新高,其中南方电网固定资产投资规模调升至834 亿元,远高于2014 年的658亿元。追加的投资主要用于农网升级改造工程、部分特高压及抽水蓄能、新能源接入等部分项目。今年 1-9 月我国电网工程建设完成投资为2710.55 亿元,同比增长2.88%,为八个月来首次增长,但目前电网投资仅完成原计划投资的 57.9%,由此预计四季度将加大电网投资。

"金九银十"传统旺季已过,而铜材市场今年并没有受其"恩惠",成交依旧是惨淡景象。原因还是老生常谈的需求疲软,市场似乎已达到了饱和状态,厂家没有订单,没有业务,产业景气度低迷。以及下游家电和汽车行业消费不佳,铜材在这方面也就没有需求可言了。加上随着天气的逐渐寒冷,家电中的空调属于消费淡季,而房地产方面,更多地是去库存回笼资金,所以不会有大的惊喜。因此,铜棒企业无可厚非又进入了淡季,开工率将大幅缩减,商家对于后市更是苦不堪言,大部分只能采取暂时性停工来度过惨状。种种迹象表明,铜材市场短期难有好转。

5.铜企达成协议,来年保价减产

继锌企之后,中国大型铜企也计划减产自救,应对金属市场寒冬。江西铜业和铜陵有色等铜企在上海召开会议,讨论如何拯救铜市。国内 10 家主要铜生产企业联合发出倡议,为应对极端市场困难的局面,2016 年将减少精铜产量 35 万吨,并在未来采取其他措施维护铜产业健康发展。除了国内企业,全球最大铜生产商智利国家铜业公司(Codelco)于11 月30 日表示,该公司在今年1 月至9月铜产量呈现微幅增长,尽管铜价期间出现明显下跌。该公司首席执行官表示,如果未来铜价格下跌幅度加大,该公司可能将不得不选择减产。但行业内人士表示,限产措施虽然能够起到短期提价作用,但是长期来看,过剩产能仍旧存在,而需求端又没有明显的改善,未来铜价可能会继续下行。为改善这种状况,有色 行业的供给侧改革应提上日程,应发力新兴产业,通过创造新兴产业的"新供给"从而创造"新需求"。

二、策略及技术分析

综上所述,2015 年铜市深受美元升值和中国经济放缓的打压,2015 年年底美元加息的预期已然在汇率和铜价中能到绝大多数的体现,中国经济的担忧也体现的淋漓尽致。我们认为,未来美元加息的步伐是缓慢的,另外也不排除美国经济的增长会带动全球经济的恢复。从中国来看,工作重心从需求端刺激向供应端管理转移,从根本上解决问题的方法也使市场对中国经济的前景信心回升,我们倾向于宏观面的利空在铜价上基本得到体现。

预计2016 年铜价重心继续下移,上半年仍以偏空思路对待;不过随着价格持续走低,价格在触及到部分矿山成本线下以后,势必将令更多的产能将退出,此外在中国供给侧改革的大背景下,市场或将形成适应中国新经济的新的均衡,因此2016 年下半年趋势性下跌的势头或放缓进入震荡盘整阶段,预计LME 市场3 个月铜价价格将触及 4000 美元/吨一线,年均价在 5000 美元/吨附近。中国消费仍是推动铜价季节性波动的主要因素,铜沪伦内外比价将受人民币贬值影响继续走高,买入 LME 合约卖出SHFE 合约正向套利风险增大。

-

12月14日长江有色金属现货交易行情

-

迈科期货:12月14日铝早评

建议逢低短多思路坚持

-

光大期货:12月14日铝早评

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

-

西南期货:12月14日铝早评

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

叠加长期产能天花板的约束,低库存沪铝下方支撑明确

今日铝价

| 品名 | 均价 | 涨跌 | 日期 |

|---|---|---|---|

| 上海华通 | 19930 | 350 | 04-10 |

| 中铝(华东) | 19880 | - | 04-10 |

| 中铝(华南) | 19810 | - | 04-10 |

| 中铝(西南) | 19810 | - | 04-10 |

| 中铝(中原) | 19810 | - | 04-10 |

| 中国宏桥 | 20020 | 350 | 04-10 |

| 南海(灵通) | 20090 | 420 | 04-10 |

| 上海物贸 | 19860 | 350 | 04-10 |

| 广东南储 | 19850 | 400 | 04-10 |

| 长江有色 | 19880 | 350 | 04-10 |

| 上海期货 | 19400 | -35 | 04-10 |

| LME伦敦 | 2335 | 19.5 | 04-09 |

今日早评

更多- 2023/12/14

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

- 2023/12/14

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

- 2023/12/14

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

- 2023/12/14

铝旺季接近尾声,短线超跌可能有所反弹,中期走势可能区间震荡,或小幅偏弱

- 2023/12/14

情绪提振下沪铝短期或震荡反弹

- 2023/12/13

建议短线观望或区间操作为主