铝道网行情

方正中期:铝价走势有望震荡偏强(月报)

2015-09-09 08:33:07 铝业行情

要点:

1. 宏观面来看:8 月,由于经济数据疲弱、人民币贬值及股市大跌,市场对中国经济放缓的忧虑加重,此外,对美联储加息的预期支撑美元指数高位震荡,令基本金属普遍承压下跌并创出新低。展望 9 月,市场关注的焦点之一为美联储是否会于本月议息会议上升息,此外,中国的经济数据仍将是关注焦点,从 8 月制造业 PMI来看,中国本月将公布的经济数据或仍将较疲弱。若美联储加息预期减弱的情况出现并占据上风,基本金属走势有望震荡偏强;若美联储加息预期增强或本月加息,再加上对中国需求忧虑进一步加重,则基本金属或将大幅下跌。

2. 行业面来看:今年以来,中国原铝产量同比仍较快增长,而下游房地产投资增速不断下滑,汽车产销增速同比明显回落,导致铝需求疲弱,中国铝相关产品出口量大增,市场对铝市供应过剩的忧虑加重,令铝价承压。

后市展望与操作策略:

总体来看,9 月铝价走势有望震荡偏强,建议逢低偏多思路。

一、行情回顾

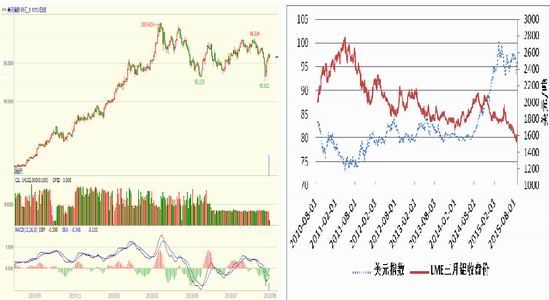

8 月,伦、沪铝(12060, 175.00, 1.47%)震荡下跌,盘中均创出数年新低,截至月底收盘,伦铝报收 1605 美元/吨、累计下跌 0.93%,沪铝主力合约报收 11890 元/吨、累计下跌 2.98%。

图 1-1:LME 三月铝日线走势 图 1-2:沪铝主力合约日线走势

资料来源:文华财经、方正中期研究院

二、宏观面分析

(一)近期美国经济数据多数仍向好 欧元区经济数据略不及预期 中国经济数据疲弱

美国 8 月 ISM 制造业采购经理人指数(PMI)为 51.1,创下 2013 年 5 月以来新低,预期为 52.6,前值为 52.7。美国 8 月 Markit 制造业 PMI 终值为 53,预期为 52.9,初值为 52.9,7 月终值为 53.8。美国二季度国内生产总值(GDP)修正值年化季率增长 3.7%,预期增长 3.2%,初值增长 2.3%,一季度终值增长 0.6%。美国 7 月非农就业人数增加 21.5 万,预期增加 22.3 万,前值由增加 22.3 万上调为增加 23.1 万;失业率为 5.3%,预期为 5.3%,前值为 5.3%。美国 7 月零售销售月率增长 0.6%,预期增长 0.5%,前值持平;核心零售销售月率增长 0.4%,预期增长 0.4%,前值增长 0.4%。美国 7 月工业产出月率增长 0.6%,为连续第二个月环比增长,之前六个月持续下降,预期增长 0.3%,前值下修为增长 0.1%。7 月产能利用率为 78%,预期为 78%,前值为 77.8%。美国 7 月工厂订单月率上升 0.4%,预期上升 0.9%,前值由上升 1.8%修正为上升 2.2%。美国 7 月耐用品订单月率增长 2%,预期下降 0.4%,前值增长 4.1%。美国 7 月新屋开工年化月率增长 0.2%,预期增长 1%,前值增长 12.3%;年化总数为120.6 万套,创下自 2007 年 10 月以来新高,预期为 119 万套,前值为 120.4 万套。7 月营建许可总数为 113 万户,前值为 133.7 万套。美国 7 月季调后成屋销售年化月率增长 2%,为连续第三个月增长,预期下降 1.2%,前值增长 3%;总数年化为 559 万套,创下自 2007 年 2 月以来新高,预期为 543 万套,前值为 548 万套。美国 7 月新屋销售年化月率增长 5.4%,预期增长 5.8%,前值由下降 6.8%修正为下 降 7.7%;年化总数为 50.7 万户,预期为 51.0 万户,前值由 48.2 万修正为 48.1 万。美国 8 月密歇根大学消费者信心指数终值为 91.9,预期为 93,初值为 92.9,7 月终值为 93.1。美国 7 月生产者物价指数(PPI)月率上涨 0.2%,为连续第三个月上升,预期上涨 0.1%,前值上涨 0.4%;年率下跌 0.8%,预期下跌 0.9%,前值下跌 0.7%。美国 7 月季调后消费者物价指数(CPI)月率上涨 0.1%,预期上涨 0.2%,前值上涨 0.3%;未季调 CPI 年率上涨 0.2%,预期上涨 0.2%,前值上涨 0.1%。

欧元区 8 月 Markit 制造业采购经理人指数(PMI)终值为 52.3,预期为 52.4,初值为 52.4,7月终值为 52.4。欧元区第二季度 GDP 初值季率增长 0.3%,预期增长 0.4%,前值增长 0.4%;年率增长1.2%,预期增长 1.3%,前值增长 1.0%。欧元区 7 月零售销售月率增长 0.4%,预期增长 0.6%,前值下降 0.2%;年率增长 2.7%,预期增长 2.1%,前值增长 1.2%。欧元区 6 月工业产出月率下跌 0.4%,预期下跌 0.2%,前值下跌 0.2%;年率增长 1.2%,预期增长 1.5%,前值增长 1.6%。欧元区 6 月季调后建筑业产出月率下降 1.9%,前值修正为增长 0.2%。欧元区 6 月工作日调整后建筑业产出年率下降 2.3,前值修正为增长 0.2%。欧元区 8 月经济景气指数为 104.2,预期为 103.8,前值为 104。欧元区 8 月消费者信心指数初值为-6.8,预期为-6.9,7 月终值为-7.1。欧元区 8 月调和消费者物价指数初值年率上涨 0.2%,预期上涨 0.1%,前值上涨 0.2%。欧元区 7 月生产者物价指数(PPI)月率下跌 0.1%,预期下跌 0.1%,前值下跌 0.1%;年率下跌 2.1%,预期下跌 2.1%,前值下跌 2.1%。。

中国 8 月官方制造业采购经理指数(PMI)为 49.7,为半年来首次跌至荣枯线下方,并创下 2012年 8 月以来最低水准,预期为 49.7,前值为 50。中国 8 月财新制造业 PMI 终值为 47.3,为连续第六个月低于 50 这个荣枯分水岭,也是 2009 年 3 月以来最低水准,预期为 47.2,初值为 47.1,7 月终值为 47.8。中国 7 月份规模以上工业增加值同比增长 6.0%,预期增长 6.6%,前值增长 6.8%;1-7 月份城镇固定资产投资同比增长 11.2%,预期增长 11.5%,1-6 月份增长 11.4%;7 月份,社会消费品零售总额同比增长 10.5%,预期增长 10.6%,前值增长 10.6%。中国 7 月出口同比下降 8.9%,为近四个月以来新低,预期下降 1.5%,前值增长 2.8%;进口同比下降 8.6%,预期下降 8.0%,前值下降 6.1%;贸易顺差为 430.3 亿美元,预期为 547 亿美元,前值为 465.36 亿美元。中国 7 月居民消费价格指数(CPI)同比上涨 1.6%,创出年内新高,预期上涨 1.5%,前值上涨 1.4%;工业生产者出厂价格指数(PPI)同比下跌 5.4%,为近六年来最差水平,也是连续第 40 个月下跌,预期下跌 5.0%,前值下跌 4.8%。

(二)8 月人民币贬值扰动市场

8 月 11 日中国安排人民帀一次性贬值近 2%,12、13 日人民币继续贬值,连贬三日累计幅度达 3%左右。人民币贬值令美元汇率承受上行压力,美元上涨不利于美国出口,或将损及美国经济,如果美联储很快升息的话,将再度增加美元汇率上行压力,因此,人民币贬值令市场猜测美联储可能推迟加息时间,美元走弱。人民币贬值不利于中国进口,而有利于中国出口,受这一预期及国内部分资金抄底影响,当周基本金属价格呈现内强外弱格局。

(三)市场对美联储 7 月会议纪要的解读:9 月升息的可能性降低

8 月 19 日美联储公布的 7 月份会议纪要显示,大多数美联储高官都认为加息所需的美国经济状况正“接近”实现,这意味着该行仍有可能在 9 月份开始加息。7 月声明和 6 月相比并没有太多变化,但 FOMC 降低了加息前劳动力市场改善的门槛。从必须看到“进一步改善”,变为只需要“一些进一步改善”,强化了市场对于 9 月加息的预期。不过,考虑近期市场的变化和波动,市场开始预期一个更加平缓的加息循环。鉴于美联储的双重使命,顽固的持续低通胀引起了美联储的担忧。

市场对此的解读是美联储 9 月升息的可能性降低,美元受累走低。

(四)中国央行[微博] 8 月 25 日宣布降息降准

中国人民银行[微博] 8 月 25 日宣布,自 2015 年 8 月 26 日起,下调金融机构人民币贷款和存款基准利率,其中,金融机构一年期贷款基准利率下调 0.25 个百分点至 4.6%;一年期存款基准利率下调 0.25个百分点至 1.75%。自 2015 年 9 月 6 日起,下调金融机构人民币存款准备金率 0.5 个百分点。本轮降准或将释放流动性 7000 亿。

(五)9 月美元指数走势或将震荡走弱

图 2-1:美元指数日线走势 图 2-2:美元指数与 LME 三月铝期价走势呈负相关

资料来源:文华财经、Wind、方正中期研究院

三、行业面分析

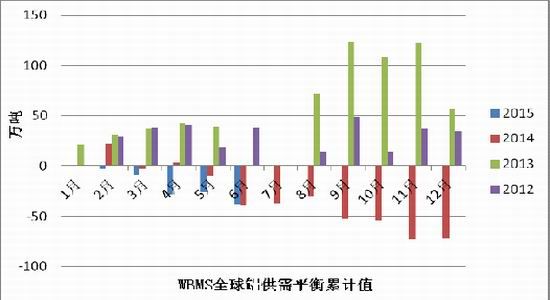

(一)WBMS:2015 年 1-6 月全球原铝供应短缺 38 万吨

世界金属统计局(WBMS)最新公布的报告显示,2015 年 1-6 月全球原铝供应短缺 38 万吨,2014年全年供应短缺 71.6 万吨。2015 年 1-5 月全球原铝供应短缺 26.1 万吨,2014 年 1-6 月供应短缺 39.3万吨。2015 年 1-6 月,全球原铝需求量为 2874 万吨,较去年同期增加 16%、396.2 万吨。2015 年 1-6月,全球原铝产量较去年同期增加 16.8%、408.4 万吨。2015 年 1-6 月中国表观需求量较去年同期增加 34%。2015 年 6 月,原铝产量为 489.81 万吨,消费量为 497.86 万吨。

图 3-1:WBMS 全球铝供需平衡累计值

资料来源:Wind、方正中期研究院

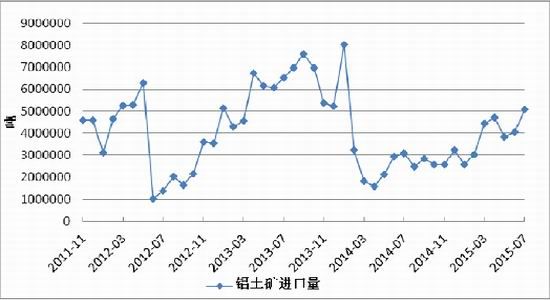

(二)7 月中国铝土矿进口量环比增长 25.26%、同比增长 63.52%

据海关数据显示,7 月中国铝土矿进口量为 506.2 万吨,环比增长 25.26%,同比增长 63.52%;1-7月累计进口量为 2759 万吨,同比增长 22.01%。从进口国别来看,7 月,中国进口铝土矿中主要包括马来西亚 228.1 万吨,澳大利亚 190.1 万吨,印度 52.4 万吨,多米尼加 14.7 万吨,所罗门群岛 7.57万吨,巴西 5.6 万吨,黑山共和国 5 万吨,加纳 2.55 万吨。

图 3-2:中国铝土矿进口量月度统计

资料来源:Wind、方正中期研究院

(三)7 月中国氧化铝产量环比下降 3.33%、同比增长 6.3% 进口量环比增长 144.11%、同比增长 17.68%

国家统计局公布的数据显示,7月中国氧化铝产量为465万吨,环比下降3.33%,同比增长6.3%;1-7月累计产量为3288万吨,同比增长12%。据海关数据显示,7月中国氧化铝进口量为54.5万吨,环比增长144.11%,同比增长17.68%;1-7月累计进口量为235.8万吨,同比下降26.95%。

图 3-3:中国氧化铝产量月度统计 图 3-4:中国氧化铝进口量月度统计

资料来源:Wind、方正中期研究院

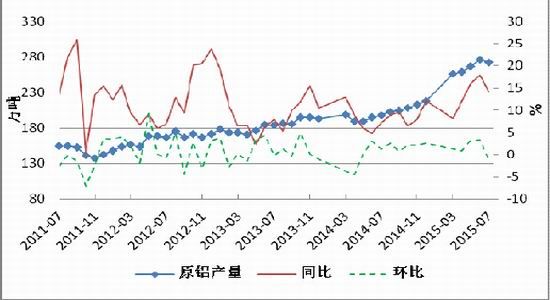

(四)7 月中国原铝产量环比下降 1.3%、同比增长 14.07%

国家统计局公布的数据显示,7月中国原铝产量为272.01万吨,环比下降1.3%,同比增长14.07%,因新增产能投产。有分析师此前预计,中国今年将新增430万吨铝产能,多数在一季度和四季度。1-7月累计产量为1833.22万吨,同比增长11.99%。

据SMM统计,今年1-7月国内电解铝总产能共减少约175万吨,上半年新增产能超过200万吨。今年下半年或仍将有200-300万吨的新增电解铝产能,其中不乏山东魏桥、东方希望等大型铝企,下半年铝锭整体供应过剩仍然巨大。

图 3-5:中国原铝产量月度统计

资料来源:Wind、方正中期研究院

(五)中国铝产量增加推动铝相关产品出口量大增

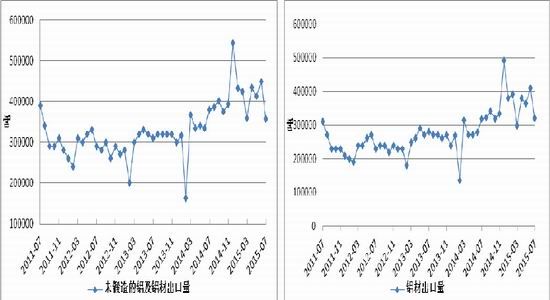

据中国海关数据显示,7 月中国未锻造的铝及铝材出口量为 35.67 万吨,环比下降 20.56%,同比下降 6.19%;1-7 月累计出口量为 286.7 万吨,同比增长 28.18%。

7 月铝材出口量为 32 万吨,环比下降 21.75%,同比增长 0.34%;1-7 月累计出口量为 254.2 万吨,同比增长 36.76% 。

7 月铝制品出口量为 32 万吨,环比下降 21.95%,同比持平;1-7 月累计出口量为 254 万吨,同比增长 36.56% 。

6 月铝型材出口量为 16.3 万吨,环比增长 67.54%,同比增长 133.87%;1-6 月累计出口量为 55.4万吨,同比增长 78.92% 。

6 月其他铝合金制型材及异型材出口量为 7.4 万吨,环比增长 40.56%,同比增长 157.67%;1-6月累计出口量为 27 万吨,同比增长 79.34%。

图 3-6:中国未锻造的铝及铝材出口量月度统计 图 3-7:中国铝材出口量月度统计

资料来源:Wind、方正中期研究院

图 3-8:中国铝制品出口量月度统计 图 3-9:中国铝型材出口量月度统计

资料来源:Wind、方正中期研究院

(六)7 月中国铝材产量环比下降 5.9%、同比增长 8.3%

国家统计局公布的数据显示,7月中国铝材产量为444.2万吨,环比下降5.9%,同比增长8.3%;1-7月累计产量为2889.6万吨,同比增长9.2%。

图 3-10:中国铝材产量月度统计

资料来源:Wind、方正中期研究院

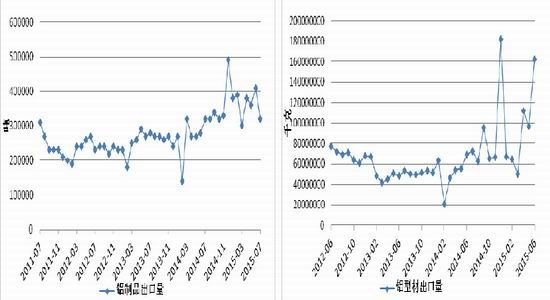

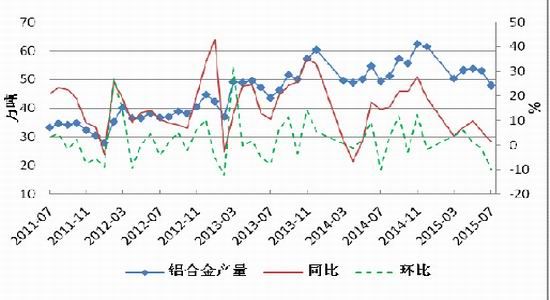

(七)7 月中国铝合金产量环比下降 9.95%、同比增长 1.4%

国家统计局公布的数据显示,7月中国铝合金产量为47.89万吨,环比下降9.95%,同比增长1.4%;1-7月累计产量为341.72万吨,同比增长5.82%。

图 3-11:中国铝合金产量月度统计

资料来源:Wind、方正中期研究院

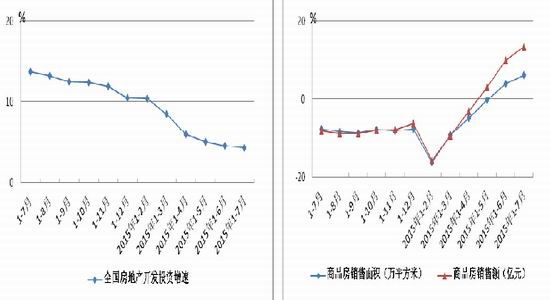

(八)1-7 月全国房地产开发投资增速继续回落 商品房销售增速继续回升

2015 年 1-7 月份全国房地产开发投资同比增长 4.3%,增速比 1-6 月份回落 0.3 个百分点。1-7月份,商品房销售面积同比增长 6.1%,增速比 1-6 月份提高 2.2 个百分点;商品房销售额同比增长13.4%,增速提高 3.4 个百分点。

图 3-12:全国房地产开发投资增速 图 3-13:全国商品房销售面积及销售额增速

资料来源:Wind、方正中期研究院

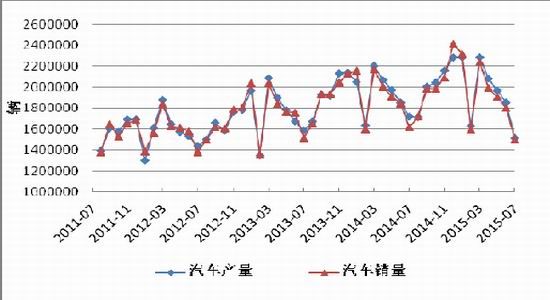

(九)7 月汽车产销分环比分别下降 18%和 16.6%、同比分别下降 11.8%和 7.1%

据中国汽车工业协会统计分析,7月汽车产销分别完成151.80万辆和150.30万辆,比上月分别下降18%和16.6%;与上年同期相比产销量分别下降11.8%和7.1%。1-7月,汽车产销分别完成1361.27万辆和1335.33万辆,比上年同期分别增长0.8%和0.4%。月度累计增幅继续回落,比上年同期分别回落8.7和7.8个百分点。

图 3-14:中国汽车产、销量月度统计

资料来源:Wind、方正中期研究院

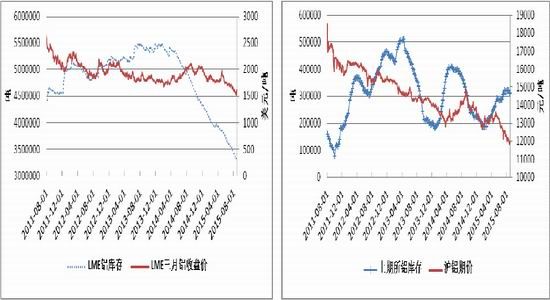

(十)8 月 LME 铝库存仍持续下降 上期所铝库存略降

图 3-15:LME 铝库存与 LME 三月铝期价走势对比 图 3-16:上期所铝库存与沪铝期价走势对比

资料来源:Wind、方正中期研究院

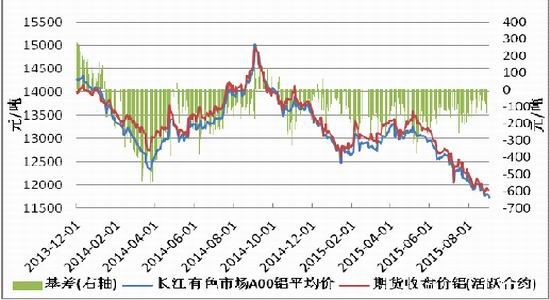

(十一)铝期现价差分析

图 3-17:铝期现价差分析

资料来源:Wind、方正中期研究院

四、后市展望与操作策略

宏观面来看:8 月,由于经济数据疲弱、人民币贬值及股市大跌,市场对中国经济放缓的忧虑加重,此外,对美联储加息的预期支撑美元指数高位震荡,令基本金属普遍承压下跌并创出新低。展望9 月,市场关注的焦点之一为美联储是否会于本月议息会议上升息,此外,中国的经济数据仍将是关注焦点,从 8 月制造业 PMI 来看,中国本月将公布的经济数据或仍将较疲弱。若美联储加息预期减弱的情况出现并占据上风,基本金属走势有望震荡偏强;若美联储加息预期增强或本月加息,再加上对中国需求忧虑进一步加重,则基本金属或将大幅下跌。行业面来看:今年以来,中国原铝产量同比仍较快增长,而下游房地产投资增速不断下滑,汽车产销增速同比明显回落,导致铝需求疲弱,中国铝相关产品出口量大增,市场对铝市供应过剩的忧虑加重,令铝价承压。总体来看,9 月铝价走势有望震荡偏强,建议逢低偏多思路。

-

12月14日长江有色金属现货交易行情

-

迈科期货:12月14日铝早评

建议逢低短多思路坚持

-

光大期货:12月14日铝早评

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

-

西南期货:12月14日铝早评

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

叠加长期产能天花板的约束,低库存沪铝下方支撑明确

今日铝价

| 品名 | 均价 | 涨跌 | 日期 |

|---|---|---|---|

| 南海(灵通) | 20630 | 30 | 11-29 |

| 中铝(华东) | 20360 | - | 11-29 |

| 中铝(华南) | 20330 | - | 11-29 |

| 中铝(西南) | 20310 | - | 11-29 |

| 中铝(中原) | 20260 | - | 11-29 |

| 上海华通 | 20410 | -40 | 11-29 |

| 中国宏桥 | 20510 | -40 | 11-29 |

| 上海物贸 | 20350 | -30 | 11-29 |

| 广东南储 | 20330 | -10 | 11-29 |

| 长江有色 | 20360 | -40 | 11-29 |

| 上海期货 | 20230 | -105 | 11-29 |

| LME伦敦 | 2597 | -12 | 11-28 |

今日早评

更多- 2023/12/14

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

- 2023/12/14

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

- 2023/12/14

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

- 2023/12/14

铝旺季接近尾声,短线超跌可能有所反弹,中期走势可能区间震荡,或小幅偏弱

- 2023/12/14

情绪提振下沪铝短期或震荡反弹

- 2023/12/13

建议短线观望或区间操作为主