铝道网行情

五矿经易有色金属月评12月

2018-12-19 09:20:23 铝业行情

铝:下方的安全边际

12月观点:价格跌出安全边际

• 周期性去库存,供应偏紧状态持续。

• 市场化减产仍在继续,价格逐渐跌出安全边际。

• 前期偏空思路一方面在于氧化铝价格仍有高估,另一方面在于对19Q1累存的悲观预期。

• 目前氧化铝价格仍在调整中,但随着Q4减产持续进行,我们对于19Q1累库存幅度进行了修正。

• 即使将19Q1-Q2氧化铝利空因素完全考虑,基于产业链压缩利润后,13000元/吨的电解铝存在 较为充分的安全边际。

• 中美贸易战缓和背景下,12月电解铝价格预计小幅反弹,关注14000元/吨压力。铝价的驱动因 素,从产业角度考虑预计仍在19年Q2。

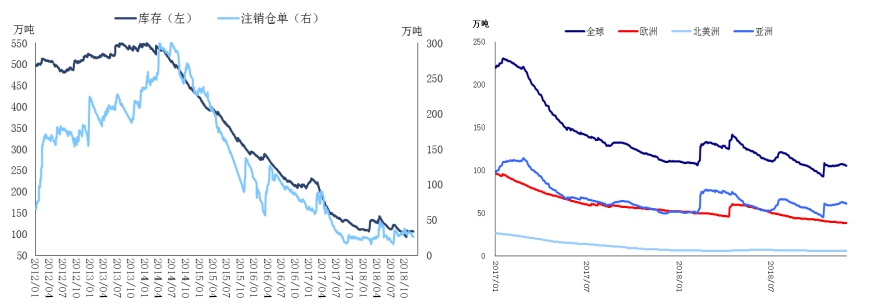

铝:国内维持去库存

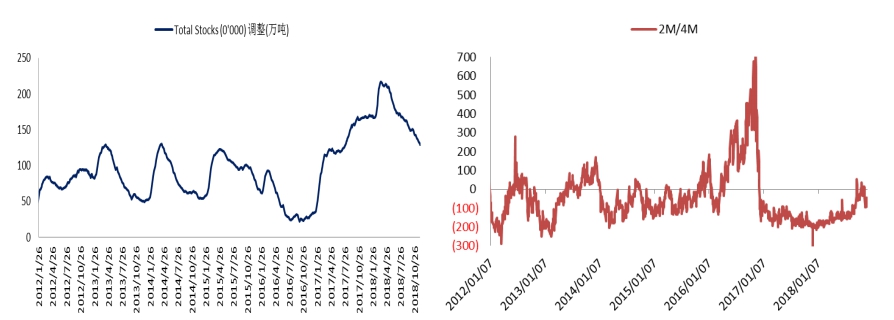

• 按照旧口径(五地库存)统计,国内库存从高位216.4万吨下降至128.6万吨,4季度目前为止库存下 降21.1万吨。 • 增值税调整预期曾导致2-4月期价差收至平水,但此预期已减弱,库存持续回落并不以支撑现货以及近 月走强。

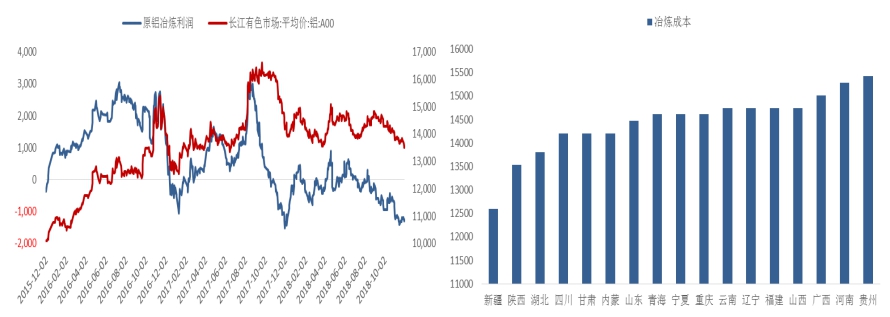

铝:铝价已跌入现金成本

• 完全成本推算,现货价格13500元/吨,则国内冶炼利润平均亏损1300 元/吨左右。

• 跌入现金成本后,市场化减产加剧。

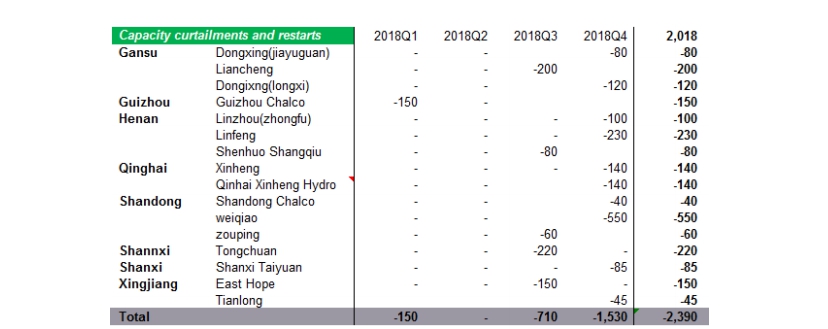

铝:国内市场减产在加剧

• 2018年11月26日,滨州市工信委公布“关于公布《滨州市2018-2019年秋冬季错峰生产工业企业清 单》。预计魏桥影响产能55万吨,影响产量12 – 14万吨。

• 11月30日中铝公司发布公告:山西华圣铝业有限公司、山东华宇合金材料有限公司等企业部分电解铝 生产线实行弹性生产,涉及电解铝产能约47万吨。

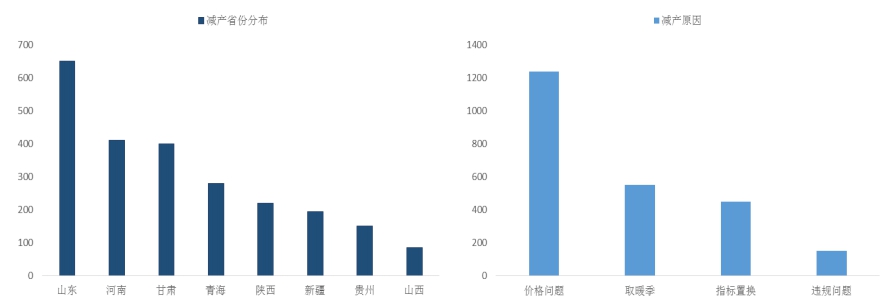

铝:价格因素是主因

• 2018年目前统计减产约239万吨,其中大量减产发生在4季度,约减产153万吨。

• 虽然减产省份最大在山东,主要由于取暖季原因,但价格因素减产约124万吨,占减产总量的52%, 这从侧面反映目前铝价已处于偏低位置。

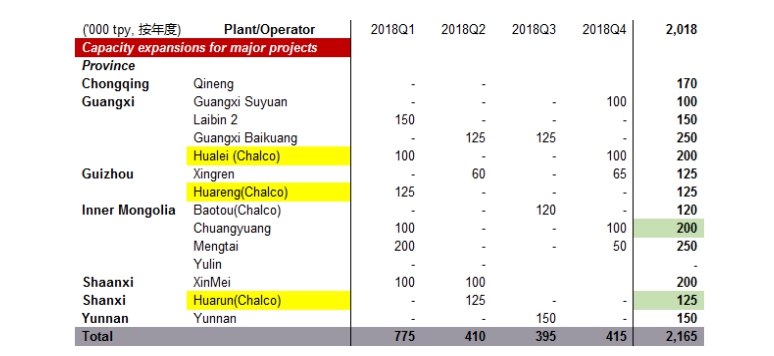

铝:国内市场新增有限

• 预计4季度国内产能新增41.5万吨,全年预计产能新增216.5万吨。

• 2018年产量投放速度明显放缓,新增主要来自于中铝旗下冶炼产能的释放。

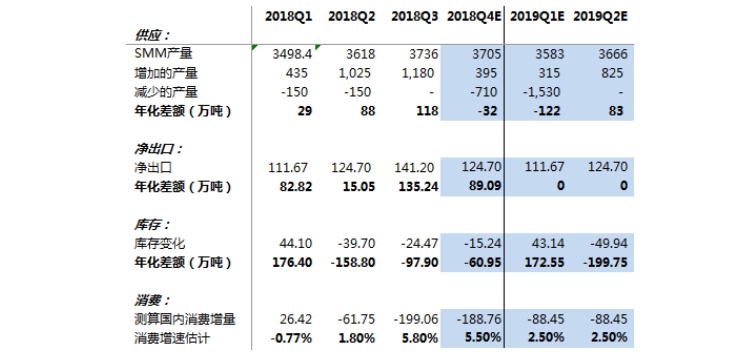

铝:19Q1的累库压力减小

• Q4国内大幅度减产将使得19年Q1累库压力大幅减小。

• 目前看,4季度国内消费仍维持在5%以上水平,国内库存大幅回落。若19Q1消费大幅回落至2.5%, 库存累积也仅43万吨,结合目前库存量看,春节前后的库存高点预计在170万吨附近。

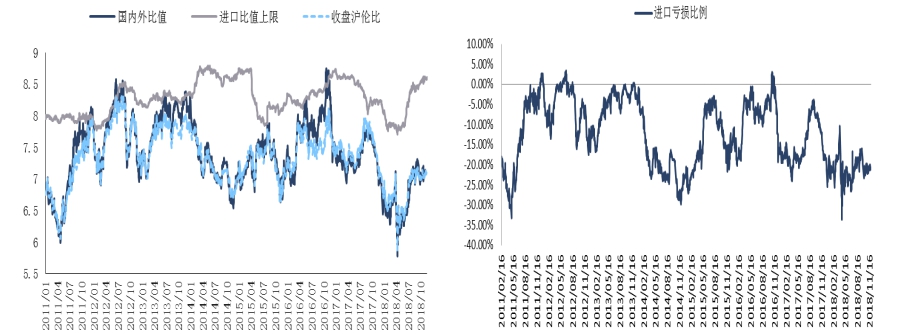

铝:沪伦比值回升至均值附近

• 受伦铝价格大幅回落影响,沪伦比值回升至7.12附近。

• 但若观察进口亏损比例,目前仍处于历史低位,反映沪伦相对伦铝价格仍偏低。

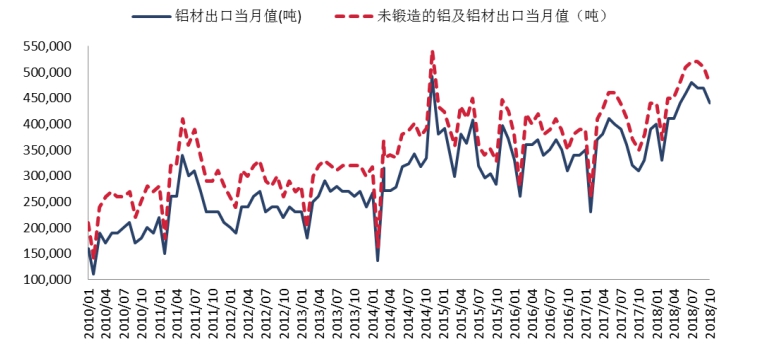

铝:出口仍是平衡两市的关键

• 2018年1-10月未锻造铝及铝材出口约426.11万吨,较17年同期多出口76.13万吨。

• 10月未锻造铝及铝材出口环比下降6%,但仍处于历史高位,处于对于沪伦比值的判断,我们认为出 口量仍将维持平稳。

铝:海外Q3产量平稳

• IAI公布10月海外产量236.4万吨,同比增长0.64%,1-10月海外累积产量2322.6万吨,累积同比增长 1.71%。

• 海外产量依然维持低增速,增量主要由Vedanta旗下Jharsuguda 2贡献33万吨。美铝旗下两西班牙冶 炼厂Aviles、LaCoruna约12万吨产量将在19年2季度完全关停。Delfzijl冶炼厂将在19年2季度重启其 12万吨产能。

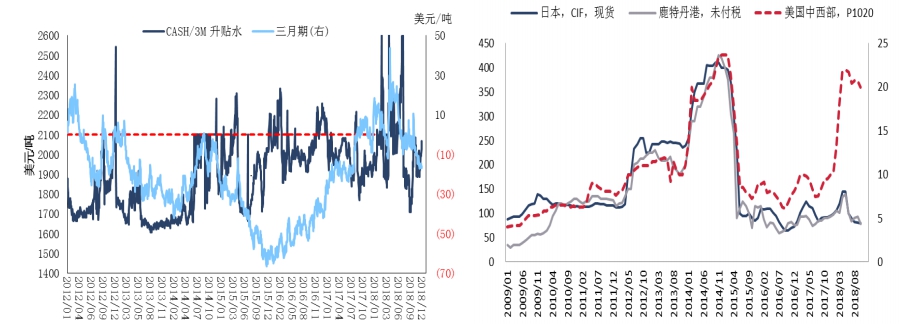

铝:海外现货疲软

• Cash/3m在9月份最高贴水30美元/吨,11月份贴水也维持在10美元/吨以上。

• Premium表现同样疲软,日本贸易升水已回落至近年来低位80美元/吨,欧洲贸易升水同样回落至 141美元/吨,主要在于俄铝在欧洲的销售。

铝:LME库存下降速度放缓

• LME库存结束了持续下降的态势,9月底至今LME库存上涨6.19万吨。而Q3季度库存下降12.36万吨。

• 从分项看,LME库存的上涨主要由亚洲仓库贡献,欧洲地区除了俄铝时间冲击交过一次仓后基本上一直 处于库存下降状态。

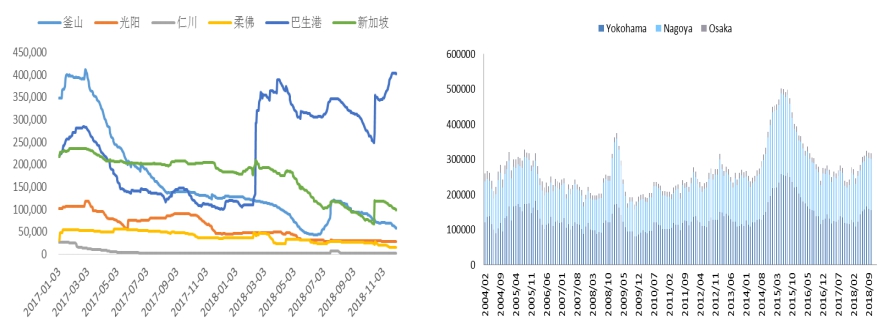

铝:亚洲库存明显增加

• LME仓库中,库存增幅最明显的为马来西亚巴生港,从年初11.7万吨增加至40.2万吨,增加约28.5 万吨。另外,日本港口库存也从年初27.7万吨增加至31.7万吨,增加约4万吨。

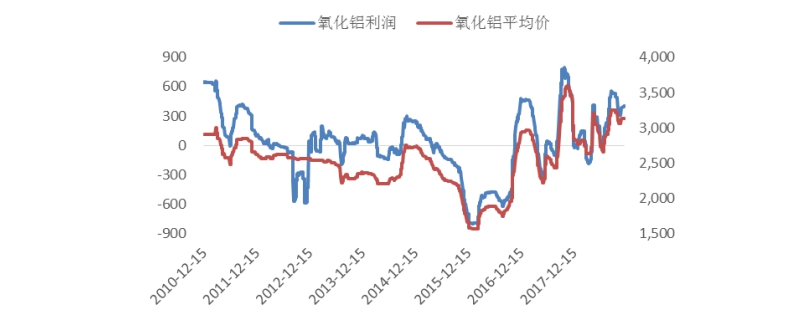

铝:下方安全边际

• 若按广西的铝土矿价格计算(AI/SI>7,300元/吨),则3130元/吨的氧化铝价格仍有大约400元/吨利 润。但若考虑山西、河南目前铝土矿价格在500元/吨以上,则氧化铝利润仍处于小幅亏损80元/吨。

• 目前市场对于氧化铝价格回落仍有预期,计算其安全边际来看,我们认为铝土矿产量环比增加仍是大概 率事件,这使得山西、河南500元/吨以上的铝土矿价格恐有回落风险。

铝:产业链利润全部挤掉后

• 考虑将全产业链利润挤掉后,做多的安全边际位置。

• 铝土矿虽然供应环比增加,但产量同比下降同样确定,因此山西、河南铝土矿由于环保成本提升, 预计开采成本在400元/吨左右。

• 挤压完矿端利润后,河南、山西氧化铝成本约为2800 – 2900元/吨附近,另外广西铝土矿价格偏低 使得其成本将低于河南、山西。山东由于主要采用进口铝土矿,其成本也将偏低。

• 铝锭冶炼角度看,2800元/吨的氧化铝成本,若考虑产业平均现金成本,对应的电解铝价格在13000 元/吨附近。

• 需要注意: 此安全边际将把19Q1海外海德鲁氧化铝复产,阿联酋氧化铝投产等利空因素完全考虑, 并不考虑19年自备电补贴带来电费的进一步提升。因此,除非发生宏观系统性风险,不然我们认为 13000元/吨的电解铝安全边际较为充足。

-

12月14日长江有色金属现货交易行情

-

迈科期货:12月14日铝早评

建议逢低短多思路坚持

-

光大期货:12月14日铝早评

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

-

西南期货:12月14日铝早评

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

叠加长期产能天花板的约束,低库存沪铝下方支撑明确

今日铝价

| 品名 | 均价 | 涨跌 | 日期 |

|---|---|---|---|

| 南海(灵通) | 20250 | 30 | 04-30 |

| 中国宏桥 | 20200 | 40 | 04-30 |

| 上海华通 | 20110 | 40 | 04-30 |

| 中铝(华东) | 20060 | - | 04-30 |

| 中铝(华南) | 19980 | - | 04-30 |

| 中铝(西南) | 20000 | - | 04-30 |

| 中铝(中原) | 20010 | - | 04-30 |

| 上海物贸 | 20050 | 40 | 04-30 |

| 广东南储 | 19980 | 40 | 04-30 |

| 长江有色 | 20060 | 40 | 04-30 |

| 上海期货 | 20050 | 60 | 04-30 |

| LME伦敦 | 2435.5 | 34.5 | 04-29 |

今日早评

更多- 2023/12/14

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

- 2023/12/14

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

- 2023/12/14

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

- 2023/12/14

铝旺季接近尾声,短线超跌可能有所反弹,中期走势可能区间震荡,或小幅偏弱

- 2023/12/14

情绪提振下沪铝短期或震荡反弹

- 2023/12/13

建议短线观望或区间操作为主

浙公网安备 33010602000163号

浙公网安备 33010602000163号