铝道网行情

北京中期:铝市利空逐渐消化 期价有望触底反弹

2010-08-27 00:00:00 铝业行情

一. 行情回顾及后市展望

图:LME 铝价走势

图:沪铝走势

后市展望:9 月份铝市有望触底反弹

8 月份铝价在经过连续回落后,利空逐渐消化,我们认为这只是阶段性的回调,铝价难有大幅度的深跌。国内方面,因成本的上移等因素,铝价相对抗跌。我们认为,在前期铝(15245,0.00,0.00%)价突破15000 元/吨之后,铝市价格重心已经上移,铝价预计将在8 月底9 月初达到这波回调行情的底部。预计伦铝将在2000 美元/吨附近止跌,而沪铝下方支撑在15000。操作上,在接近15000 但未下破时不建议做空,在调整后再次选择向上的可能性较大,可在15000 附近企稳迹象显现后择机多单入场。

行情回顾:8 月份铝市较多回落

铝市在7 月份震荡上扬,在周边市场普遍强势的带动下,铝价突破前期高点,创出近两个月的高点,但这波上涨行情在8 月初结束,此后商品市场普遍回调或滞涨。相比于国内,伦敦金属交易所(LME)铝价下跌幅度更大,从最高点的2200 美元/吨上方回落至接近2000 美元/吨,回吐了前期的大部分涨幅。

铝价在8 月份的下跌主要是由于宏观经济数据不佳,使得市场再次对经济复苏的状况产生担忧,从而对商品市场产生系统性的打压。

二. 一些重要因素

下游消费增速减缓

汽车销量连续4 个月环比回落:中国7 月的汽车销量为124.4 万辆,同比依然较多增长,但环比则再次减少,已经是连续四个月减少,3 月份时汽车销量曾创造出170 万辆以上的历史新高,汽车销量环比连续下降也暗示了作为铝的主要消费行业之一,近期的需求增速已经有所放缓。从汽车市场的整体状况看,近期对铝的支撑有所减弱。

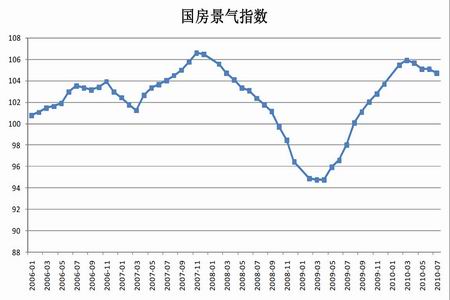

国房景气指数近几月回落:代表国内房地产市场综合状况的国房景气指数在7 月份数据为104.72,该数据以100 为分界线,100 以上表示景气空间。7 月份数据环比回落0.34 个百分点,而这也是连续四个月环比回落,此前则是连续一年上升,这也说明目前房地产市场的发展速度有所减缓。

房地产行业是电解铝的下游需求大户,因此房地产市场的发展状况对铝需求影响重大。2010 年4月中旬以来,政府出于打压房市过度投机的目的,连续出台房地产调控政策,目前这种影响仍在,这也影响了近期对于铝的需求,在中国汽车业及房地产业对铝需求均放缓的情况下,铝市也承受了较大的压力。

中国原铝产量7 月略回落但仍处高位

国家统计局公布的数据显示,7 月中国原铝产量为135.2 万吨,比6 月份的140.6 万吨有所减少,但总体仍维持在很高的水平,与去年同期相比仍增加了超过四分之一。从铝产量图上我们也可以看出,自从2009 年中国铝厂开工率逐渐恢复以来,原铝产量逐渐上升,并在今年5 月份达到历史新高,目前的产量水平只比历史新高略低,此前政府虽然下达将限制有色金属产能的政策,但这将是个长期工作,短期的影响程度有限,在近期中国汽车市场和房地产市场增速有所放缓的情况下,原铝过剩情况依然不容乐观,而这也是在期货市场上铝价相对其他有色滞涨的重要原因之一,这也使得后期的铝价依然承受较大的基本面压力。

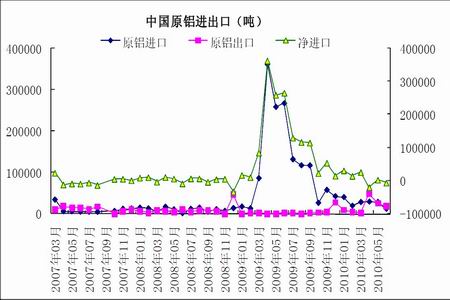

中国原铝进口大幅回落

中国海关的数据显示,6 月中国的原铝进口少于出口,4 月份时也是进口少于出口,2009 年上半年大量进口的格局已经变化,而这也说明了近期中国对铝的需求已经没有之前那么强烈,中国铝需求增速减缓,而中国产量则处于高位,再结合交易所的高库存,可以看出中国自身的铝供应是非常充足的,基本面上并没有特别好的支撑理由,前期铝的上涨更多是市场对于整个宏观环境的偏乐观预期推动,但后期铝市基本面的压力依然不小。

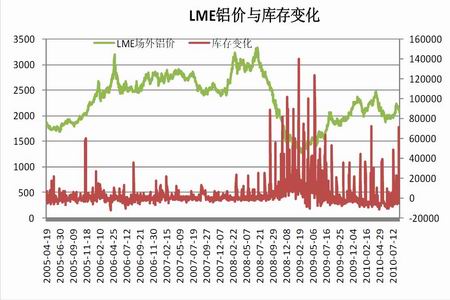

库存仍庞大压制铝市

库存是间接反映市场供需状况的一个重要指标,沪伦两地的高库存压力是铝市长期承压的一个重要因素,自从2009 年伦敦金属交易所(LME)的铝库存增加至460 万吨以上的历史高位后,近期两地库存不再增长,LME 的库存则有所减少,虽然还处于非常高的水准,但减少的趋势也让市场对于高库存的担忧有所缓解,目前的LME 库存在440 万吨附近波动,没有明确的变动方向。国内方面,上海期货交易所(SHFE)的库存则持续维持在50 万吨附近,最近三个月变化不大。总体来说,高库存后期仍将限制铝价上行空间,而高企的库存也是铝相对于其他有色疲软的主要原因之一。

美元反弹压制铝价

美元作为大宗商品的主要定价货币,商品价格的走势与美元也是关系密切,且多呈现反相关关系,美元指数在前期连续回落之后,在8 月上旬达到阶段性底部,此后连续几日反弹。美元的止跌企稳也使得商品市场承压,美元企稳反弹的同时伦敦铝价也达到这波行情的顶部并回调。美元的走势仍是后期需要重点关注的对象。

图:美元指数

氧化铝价格上调推高铝冶炼成本

8 月18 日,中国最大的氧化铝生产商‐‐中国铝业(10.02,-0.03,-0.30%)股份有限公司宣布,将氧化铝现货出厂价调高3.8%,至2750 元每吨。这是中铝年内首次上调氧化铝价格,在此之前,中铝已经两次相对大幅度下调氧化铝价格。7 月初,由于前期铝价的下挫,中铝公司将氧化铝现货价由2850 元降至2650 元,下调幅度为7.02%,6 月初,公司将氧化铝现货价格由3000 元下调至2850 元。对于此次上调价格,普遍认为是广西、河南等地部分氧化铝企业检修和减产造成的区域性供给紧张,同时各主要港口的氧化铝库存逐步下降是主要原因。有数据显示,8 月初中国主要港口的氧化铝库存已降至60 万吨左右。

氧化铝和电力成本是铝冶炼中的最重要的原材料,氧化铝价格上涨意味着铝成本上升,由于电解铝行业被定义为高耗能行业,之前政府相关部门已经取消了对电解铝企业的优惠电价。成本的上升将会给铝价提供较强的支撑,仅从成本上考虑,铝价的下空空间将不会太大。

三. 现货市场参考

本月现货铝价先扬后抑,目前市场成交价格在15150-15340 元/吨区间。整体现货贸易商报价跟涨积极性偏弱且成交重心靠近低端,因市场基本面环境差及外围不利数据影响,贸易商看空心态较前期加重,多以小幅贴水销售为主。周初下游加工企业追涨采购较为谨慎,且铝价冲高回落之后观望心态有所加重。

另外浙江等地区因缺电严重,下游铝材企业开工率不足,影响原铝消费。四川地区因高温天气影响,下游企业多数放假。整体市场交投表现清淡。目前东北、华东现货市场货源较为充足,业内人士表示仓库基本爆满。但华南市场现货库存继续呈现下降态势,截止8月20日周五库存减少至26.3 万吨。

本月国内冶炼企业基本维持正常出货态势。自铝价重新站稳15000 元/吨关口上方,大多数企业出货较为正常,前期囤货迹象基本消除。另外部分地区新增产能开始进入投产阶段。据当前成本分析考虑,西北地区成本优势依然明显,华东及华北地区受电价高企影响依然处在库存状态,近期氧化铝价格再次调高至2750 元/吨,冶炼成本继续增加。预计近期1-2月份冶炼厂再次减产的可能性比较小。

北京中期 陈越强

上一篇:LME休市通知

-

12月14日长江有色金属现货交易行情

-

迈科期货:12月14日铝早评

建议逢低短多思路坚持

-

光大期货:12月14日铝早评

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

-

西南期货:12月14日铝早评

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

-

兴业期货:低库存叠加供给约束,铝价易涨难跌

叠加长期产能天花板的约束,低库存沪铝下方支撑明确

今日铝价

| 品名 | 均价 | 涨跌 | 日期 |

|---|---|---|---|

| 中国宏桥 | 20470 | -250 | 05-08 |

| 上海华通 | 20380 | -240 | 05-08 |

| 南海(灵通) | 20620 | -200 | 05-08 |

| 中铝(华东) | 20330 | - | 05-08 |

| 中铝(华南) | 20330 | - | 05-08 |

| 中铝(西南) | 20320 | - | 05-08 |

| 中铝(中原) | 20250 | - | 05-08 |

| 上海物贸 | 20340 | -220 | 05-08 |

| 广东南储 | 20330 | -210 | 05-08 |

| 长江有色 | 20340 | -240 | 05-08 |

| 上海期货 | 20580 | -80 | 05-08 |

| LME伦敦 | 2573 | 17.5 | 05-07 |

今日早评

更多- 2023/12/14

年内仍需重点关注云南二轮减产可行性和淡季不淡持续性

- 2023/12/14

铝价走向不明朗。供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

- 2023/12/14

整体需求较为平淡,但并无向下驱动,而美元趋势向下,且目前减产预期仍在持续,叠加长期产能天花板的约束,低库存沪铝下方支撑明确

- 2023/12/14

铝旺季接近尾声,短线超跌可能有所反弹,中期走势可能区间震荡,或小幅偏弱

- 2023/12/14

情绪提振下沪铝短期或震荡反弹

- 2023/12/13

建议短线观望或区间操作为主

- 2023/12/13

供需延续小幅过剩,成本支撑逻辑仍有效,氧化铝或延续区间弱势震荡

- 2023/12/13

铝旺季接近尾声,中期走势可能继续偏弱,或震荡,不宜抄底。